ガバナンスを機能させるのは“不断の努力”でしかない【ガバナンス時評#3】

「レジェンド問題」日本企業に寄せられた会計不信

(#2から続く)20世紀末、相次ぐ金融機関の破綻を受け、日本は会計・監査における国内外での信頼を失った。そこで国際的な対応として生じたのが「レジェンド問題」である。

日本企業が国際マーケット向けに公表する英文のアニュアルレポートに添付される財務諸表に対して、日本の監査法人が表明する監査意見に対する不信感から、国際ネットワークの5大会計事務所からの要請で、監査報告書に、警句としての“追加文”(レジェンド)を付けることが義務付けられたのである。その一文は次のようなものだった。

〈この財務諸表は日本の会計基準に則って作成されており、我々が行った監査は、日本の監査基準によるものである〉

つまり、この警句の意味するところは、「この財務諸表は日本の信頼性の乏しい会計基準に従って作成されており、質の悪い監査基準に従って行った監査であることから、十分に注意して利用されたし」ということだ。日本国内でしか通用しない財務諸表であり、全く信頼できない監査結果であると自ら付記しなければならないのであった。確かに、1997年に発生したアジア通貨危機の影響もあったが、日本の会計・監査業界にとって、これ以上の屈辱はなかった。

当時の私たち、つまり会計や監査に携わる者は「日本企業(の財務情報)の信頼回復を」を掛け声に、その一丁目一番地として「レジェンド外し」の必要性を訴えた。日本の会計基準および監査基準の改訂により、実際にレジェンド外しが実現することになったのは、ようやく2004年のことであった。

同時に、1996年からは「日本版金融ビッグバン」と呼ばれる改革が起きる。当時の第2次橋本龍太郎内閣が掲げた改革のひとつで、実にイギリスから10年遅れで起きたこの流れによって、「日本でも国際会計基準を導入すべきだ」との機運も高まっていくこととなる。

1997年の山一証券などから、翌1998年の日本長期信用銀行(現SBI新生銀行)、日本債券信用銀行(現あおぞら銀行)に至る金融機関の連続破綻は、まさにこうした過渡期に起きたのである。

会計監査において信頼し得る財務情報をどう担保するか。それには充実した、実効性のある監査が行われる必要がある。そしてそのためには、作り手側、つまり企業経営者の姿勢の変革、企業の組織体制の整備が必要になる。

「会計」の本質を捉えた米SOX法のインパクト

ところで2002年、アメリカである画期的な法律が制定される。SOX法(サーベインズ・オクスリー法)、いわゆる企業改革法である。同法は、米国内で発生したエンロン社(2001年)、ワールドコム社(2002年)における会計不祥事により、アメリカの会計および監査に対する信頼が失墜したことを受け、投資者保護に向け政府肝いりで短期間のうちに制定された。

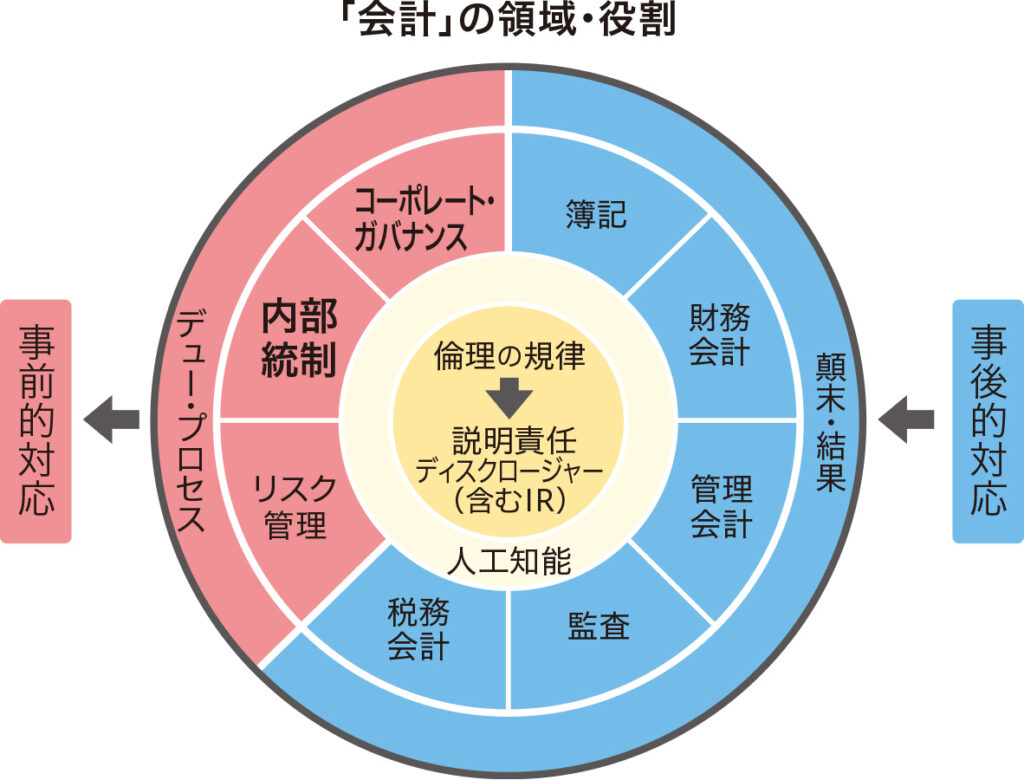

SOX法の中身を見ると、会計周りの改革、監査周りの改革、そして内部統制を中心としたガバナンス周りの改革が、まさに“三位一体”となって進められたことがわかる。 これはまさに私が考える「会計=accounting」の概念に近い。単にカネ勘定を行う、帳簿を付けるのが会計ではない。権限を有するものが課せられた使命を適切に果たし、その経緯、顛末について適宜情報開示(ディスクロージャー)を行う一連の流れこそ会計の役割なのだ(下図参照=「会計」の領域・役割図)。そのためには、会計・監査に加え、コーポレートガバナンスと内部統制が必要になる。

そしてガバナンスの前提として、業務執行と監視監督の権限は分けなければならない。さらに独断専横を排除し、多くのステークホルダーの目線も軽視されてはならない。監督の役割は、欧米では取締役会が担っているが、日本の場合は業務を担う執行側と、取締役がほぼ重なっているケースが少なくない。これでは監督が利かないのも当然だろう。

そこで日本企業でも「外部監査役」や「社外取締役」を招聘する流れが強まっているが、十分な情報を与えられない“外の人”を置いたところで、意味のある監督を行うのは不可能である。むしろ、外形だけ「社外取締役から見た客観的視点でも問題はなかった」というエクスキューズに使われかねない状況すら生まれているのではないか。仮にこうした運用がなされているとすれば、不正が起きやすい状況をあえて作っているとさえ言われても仕方ないだろう。

ピックアップ

-

【会計士「自主規制」機能喪失#2】監督当局の手に落ちた”会計プロフェッション”の倫理基準…

【会計士「自主規制」機能喪失#2】監督当局の手に落ちた”会計プロフェッション”の倫理基準…(#1から続く)会計士を“閉鎖的社会における専門家集団”のように扱い、プロフェッションとしての自主規制を有名無実化させようとする国際会計士倫…

-

【会計士「自主規制」機能喪失#1】会計士の“職域”を溶かす「サステナ情報保証」という外圧…

【会計士「自主規制」機能喪失#1】会計士の“職域”を溶かす「サステナ情報保証」という外圧…《過度な節税指南に待った 会計士倫理の国際組織が新基準 議長「企業の評判にリスク」》――。日本経済新聞(6月27日付朝刊)にこんなタイトルの…

-

ブラジル「改正独禁法」解説《後編》現地弁護士が教える改正のポイント…

ブラジル「改正独禁法」解説《後編》現地弁護士が教える改正のポイント…レオポルド・パゴット(Leopoldo Pagotto):弁護士(ブラジル在住) (前編から続く)ブラジルにおける競争法の最新事情について、…

-

【経営者と女性スキャンダル#5】醜聞が明るみに出た“マル恥”企業トップ10人…

【経営者と女性スキャンダル#5】醜聞が明るみに出た“マル恥”企業トップ10人…(特集#1、#2、#3、#4から続く)「愛人を持つことは男の甲斐性」などと言われた時代もあったようだが、いまやそれは大昔の話。「コーポレート…

-

今さらの「政策保有株削減」に経営改革は期待できるか【ガバナンス時評#19】…

今さらの「政策保有株削減」に経営改革は期待できるか【ガバナンス時評#19】…八田進二:青山学院大学名誉教授 3月末までに開示された東証プライム上場企業のコーポレートガバナンス報告書を集計したあずさ監査法人によると、プ…

-

ブラジル「改正独禁法」解説《前編》現地弁護士が教える改正のポイント…

ブラジル「改正独禁法」解説《前編》現地弁護士が教える改正のポイント…レオポルド・パゴット(Leopoldo Pagotto):弁護士(ブラジル在住) 今回は、ブラジルにおける競争法の最新事情をお伝えしたい。著…